Bancos y retail en alerta por nueva Ley de Quiebras: subiría el costo y restringiría oferta

El acceso a financiamiento sería más complejo para clientes sin patrimonio. Como no hay certeza de efectos, se requerirán provisiones adicionales.

- Por Kharla Caniupán

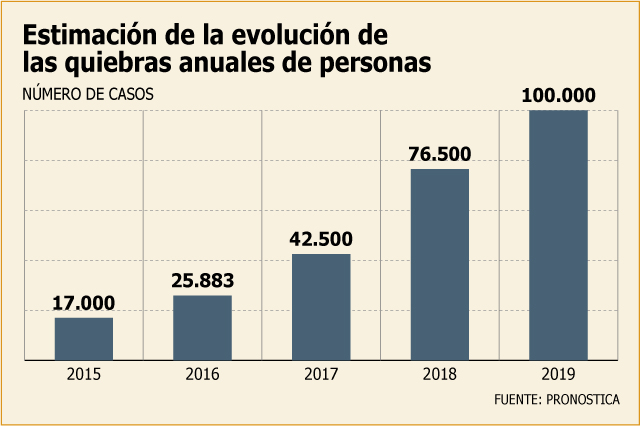

20 mil casos se estiman para primer año de vigencia.

Sólo quedan dos meses para que la nueva Ley de Insolvencia y Reemprendimiento -conocida como Ley de Quiebras- comience a operar, y el ambiente que se respira en la banca y el retail es de incertidumbre y preocupación.

Noticias Relacionadas

Si bien las instituciones aún están analizando los posibles efectos de esta nueva regulación, el informe emitido por el ex subsecretario de Economía, Tomás Flores, ha encendido algunas alarmas en el sector.

Así, hoy no solo preocupa el impacto que podría tener en el modelo de negocio de los oferentes de crédito sino que también inquieta la falta de un diagnóstico claro.

Encarece créditos

La nueva regulación permitirá a las personas naturales solicitar el proceso de quiebra de personas que tengan dos o más deudas vencidas por más de 90 días de mora y una deuda que alcance un mínimo de UF 80, monto que estaría en torno a $ 1,9 millones. Estos requisitos, según Flores, son "simples y fáciles de cumplir".

Según cifras de la Superintendencia de Bancos (SBIF), sólo a abril, el número de deudores de consumo con montos por sobre UF 50 es de 2 millones. En tanto, la cartera vencida de ese tipo de créditos asciende a 0,66% a mayo.

Fuentes de la industria advierten que aún se analiza el impacto de la Ley en el modelo de negocios. No obstante, indican que hay algunos elementos identificados: afectará el modelo de evaluación de crédito y se requerirán provisiones adicionales (el modelo de provisiones no puede ser alterado ya que se debe basar en la historia, y este escenario es algo que aún no ha sucedido).

Todo esto implicará un encarecimiento del costo del crédito, lo que derivará en una agudización de la contracción de los créditos de consumo, tendencia que se ha evidenciado en las últimas encuestas de operadores financieros.

La Superintendencia de Insolvencia y Reemprendimiento (SIR) ha realizado "diversas mesas de trabajo con distintos organismos del sector financiero, entre ellos la Asociación de Bancos, a la que recientemente se le presentó el trabajo y avances relativo al nuevo Boletín Concursal, la plataforma electrónica, gratuita y de libre acceso que reemplazará, a contar del 9 de octubre del año en curso, al Diario Oficial en materia de notificaciones y publicaciones en procedimientos concursales".

Precisamente esta plataforma determina un desafío importante. Fuentes de la banca explican que será un reto operativo que conllevará inversión, ya que se debe coordinar la suspensión de la devengación de intereses con el proceso de renegociación o liquidación.

Oferentes en alerta

Si bien, la SIR es enfática en señalar que "en cuanto a las estimaciones de los usuarios de los nuevos procedimientos, son las mismas que respaldaron la redacción, discusión legislativa y aprobación de la Ley N.° 20.720" y que "sólo con posterioridad a la entrada en vigencia de la referida Ley podremos generar estadísticas y nuevas estimaciones en base a casos concretos", no todos los actores concuerdan con este diagnóstico.

Es más, para ellos el escenario que se enfrentará con la nueva normativa es incierto, sobre todo después del informe de Flores. Algunos anticipan que los resultados entregados por el ex Subsecretario se "quedan cortos".

El gerente general del Comité de Retail Financiero, Claudio Ortiz, indica que "la entrada en vigencia de esta ley en octubre nos tiene en una posición observante y con cierto grado de incertidumbre porque aún no hay un diagnóstico claro de los efectos que va a finalmente a tener en el sistema financiero, desde la óptica de la recuperación de los empréstitos morosos".

Sin embargo, hay consenso entre las fuentes del sector financiero en que los principales afectados serán jóvenes o clientes sin patrimonio, algo que impactará directamente en la evaluación de créditos.

Si en un primer momento, las evaluaciones crediticias se realizaban en base a este ítem, con el tiempo fue evolucionando y concentrándose en los flujos. Esto permitió entregar créditos a clientes con un buen perfil de ingresos futuros, lo que a la luz de la nueva ley, reviste un riesgo mayor ya que son estos deudores los que tendrían mayores incentivos para acogerse a este trámite.

"El proceso concursal hace más fácil para este segmento de la población no pagar sus obligaciones. A esto hay que sumarle el borronazo (...) No es fácil dimensionar el impacto que tendrá en la cultura de pago", indica una fuente del sector.

Cobranza judicial

Para Ortiz, la diferencia entre 157 casos -que era el diagnóstico utilizado al presentar el proyecto de ley- y la que dio a conocer el ex subsecretario Flores -que estima de 20 mil a 100 mil casos- hay una distancia enorme: "Nos preocupa que este procedimiento se pueda mal utilizar. No quedamos conformes con los criterios que se aprobaron para que las personas puedan postular al proceso, entre estos, la cantidad de días en mora necesarios".

Otra de las preocupaciones del ejecutivo reside en el impacto en los "recursos de recuperación que tengan las empresas, algo que podría incidir en los resultados finales de la cartera morosa. Estamos preocupados". Esto podría incrementar los casos de cobranza judicial, dado que las empresas podrían anticipar este proceso antes de 90 días, para prevenir y evitar el procedimiento. Finalmente esto implicaría mayores costos para las empresas y las personas.

Ortiz es crítico y puntualiza que "mover todo el aparataje del Estado para una condición mínima de UF 80 es de un costo muy alto, por el tamaño de la cuantía (...) a la larga va a ser ineficiente, porque la inversión para administrar el sistema será mayor al beneficio que tendrán las personas".

Otra de las preocupaciones del ejecutivo del retail es que al ser "créditos es de baja cuantía y la morosidad de 90 días es muy recuperable con acciones a nivel unilateral, nuestra preocupación apunta a que en un proceso concursal, siempre seremos los acreedores con menos peso relativo al interior del sistema".

Trabajos de la autoridad

La SIR destaca que este será un procedimiento voluntario, gratuito y administrativo en que la entidad actuará como facilitadora.

Recalca que para iniciarlo, el deudor no requiere de patrocinio de abogado ni de asesorías de otros profesionales. Situación que debería desincentivar la conformación de un mercado de "gestores de quiebra", concepto acuñado por Flores.

Saludos

Rodrigo González Fernández

Diplomado en "Responsabilidad Social Empresarial" de la ONU

Diplomado en "Gestión del Conocimiento" de la ONU

- Siguenos en twitter: @rogofe47Chile

Santiago- Chile

No hay comentarios.:

Publicar un comentario