Comité ejecutivo de Bancard extiende por al menos seis meses fideicomiso ciego de Piñera

Desde que se firmaron los contratos el 24 de abril de 2009 hasta el término del período presidencial, el vehículo de inversión registró ganancias, con rentabilidad de dos dígitos.

- Por por j.catrón / m.villena

Fue el 27 de abril de 2009 cuando el entonces candidato presidencial Sebastián Piñera, entregaba casi US$ 400 millones en papeles nacionales a un fideicomiso ciego que se encargaría de administrar parte de su fortuna hasta que terminara su mandato.

Pero finalmente su plazo fue extendido. Esto luego de que el Comité Ejecutivo de Bancard, family office del ex Jefe de Estado, decidiera durante este mes mantener la fórmula de inversión por al menos seis meses más.

Noticias Relacionadas

Los próximos pasos

Dos posturas existían al interior de Comité Ejecutivo respecto del destino del fideicomiso. Mientras unos pretendían comenzar a trabajar en una decisión lo antes posible y comunicarla a los pocos días de la salida del Presidente, otros eran partidarios de mantener los contratos a lo menos por seis meses después de finalizado su mandato y así evitar las críticas a las que se podría enfrentar.Finalmente, esta última postura fue la que se impuso, y según confirman cercanos al ex presidente, antes de fin de año debieran tomar, una vez más, una decisión al respecto.

Así, el comité integrado por José Cox, Fernando Barros, Sebastián Piñera M., Javier Cavagnaro y Nicolás Noguera, deberá zanjar cuál será el destino de los más de US$ 400 millones en activos que componen el fideicomiso, algo que, apunta un fuente, también depende de los tiempos del ex mandatario, pues existe un escenario político que es necesario tomar en cuenta.

Uno de los temas, explica un ejecutivo, es qué sucederá en caso de que se sancione a LarrainVial en el marco del Caso Cascadas. Un cercano a Sebastián Piñera señala que es probable que, para cuando la SVS resuelva el proceso administrativo, los actuales mandatarios del fideicomiso ya no estén administrándolo.

Con todo, resta por conocer el destino de los US$ 1.700 millones que recaudó con la venta de Lan, Chilevisión, Colo-Colo, y que fueron invertidos en el exterior.

La clave está en los plazos

El pasado 13 de marzo, Bancard, informó que el día anterior había solicitado a LarrainVial, BTG Pactual Chile, Moneda Asset y Bice Inversiones – los encargados de administrar el patrimonio-, información sobre los montos de la cartera administrada entre el 11 de marzo de 2010 y 11 de marzo de 2014.Según dicha información, las pérdidas de los fondos fue de -5,5% real.

La razón principal estaba en que esta fórmula de inversión se encuentra expresada en UF, y estimaciones preliminares apuntaron a que en el período en cuestión la inflación se mantuvo por sobre 10% aproximadamente.

Sin embargo, dicha cifra no contemplaba la fecha inicial de los mandatos (27 de abril de 2009), lo que marca una considerable diferencia.

Luego del colapso bursátil de 2008, al año siguiente se vivió el llamado efecto rebote de la bolsa, por lo que hubo un rally de acciones.

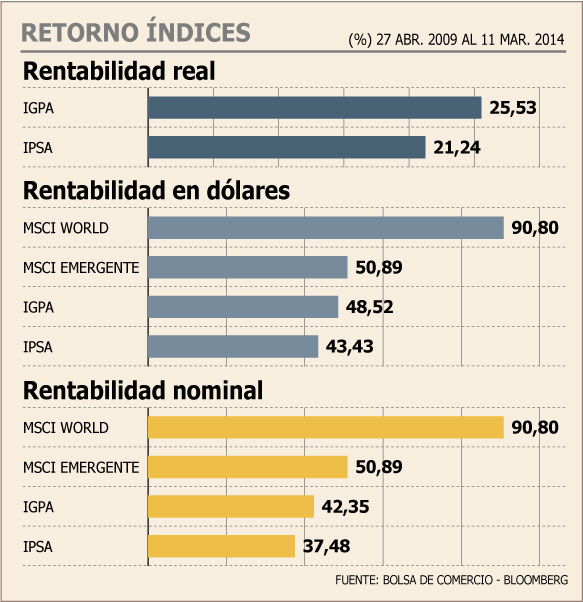

Si bien nadie accedió a dar cifras, varias fuentes conocedoras de esta situación señalan que el fideicomiso logró retornos de dos dígitos (por sobre el 12%), y explican que una forma de aproximarse sería calcular la rentabilidad de la bolsa entre el 24 de abril –cuando se entregó el mandato-, hasta el 11 de marzo de 2014, período en el que el IPSA rentó 21,24 % en términos reales y el IGPA un 25,53%.

¿Por qué se eligió informar sobre el período que comprende su presidencia? Varias fuentes cercanas a Piñera apuntan a que ese lapso correspondía al momento político por el que debía informar, ya que el fideicomiso es voluntario, y por tanto no era necesario comunicar los resultados obtenidos en su condición de ciudadano.

LOS CRITERIOS DE INVERSIÓN DE LOS MANDATOS

"La decisión que, voluntariamente, ha tomado Sebastián Piñera es la primera vez que se adopta en la política chilena" señalaba un comunicado del comando del entonces candidato presidencial en abril 2009, cuando anunció la constitución de los mandatos. En dichos contratos, se incluían tres criterios principales de inversión:

1Vender -y no adquirir- acciones de empresas concesionarias u operadoras de servicios públicos cuyos precios se encuentren regulados por el Estado, así como institucionales de salud previsional y AFP.

2 No adquirir más del 2,49% del total de acciones de una empresa determinada, para asegurar que el mandante tendrá siempre una posición minoritaria, desvinculada de toda responsabilidad en la administración de la misma.

3Mantener permanentemente a lo menos el 50% de los recursos de la cartera invertidos en Chile. Junto con ello, se estipulaba que los administradores podían "comprar, vender, permutar y, en general, adquirir y enajenar, toda clase de instrumentos financieros de renta variable, de renta fija, y de intermediación financiera en moneda nacional o extranjera, tales como acciones, cuotas de fondos de inversión, depósitos bancarios a la vista o a plazo, instrumentos del Banco Central de Chile, letras hipotecarias, bonos de empresas, instrumentos derivados, cuotas de fondos mutuos y, en general, otros valores mobiliarios disponibles en el mercado, en la República de Chile y en el extranjero y celebrar contratos de promesa respecto de los bienes antes indicados". - Fuente:diariofinancier

- Saludos

- Rodrigo González Fernández

Diplomado en "Gestión del Conocimiento" de la ONU

- PUEDES LEERNOS EN FACEBOOK

- Siguenos en twitter: @rogofe47Chile

HTTP://consultajuridica.blogspot.com

http://el-observatorio-politico.blogspot.com

http://lobbyingchile.blogspot.com

http://calentamientoglobalchile.blogspot.com

http://respsoem2.blogspot.com

CEL: 93934521

Santiago- Chile

Soliciten nuestros cursos de capacitación y consultoría en GERENCIA ADMINISTRACION PUBLICA -LIDERAZGO - GESTION DEL CONOCIMIENTO - RESPONSABILIDAD SOCIAL EMPRESARIAL – LOBBY – COACHING EMPRESARIAL-ENERGIAS RENOVABLES , asesorías a nivel nacional e internacional y están disponibles para OTEC Y OTIC en Chile

No hay comentarios.:

Publicar un comentario